3月に入りました。個人の確定申告の申告期限まであと半月。いよいよラストスパートです。

今月の話題

・中小企業の60時間を超える残業の割増賃金率が引き上げられます。

・適格請求書発行事業者の登録申請の注意点です。

残業の割増賃金率が引き上げられます。令和5年4月1日から

令和5年4月1日から、中小企業の割増賃金率が25%から50%に引き上げとなります。(あと1か月で開始します。)

かりに月60時間を超える時間外労働が深夜(22:00~5:00)の時間帯に行わせる場合にはどうなるか?

時間外割増賃金(50%)に加え、深夜割増賃金(25%)を支払わなければなりません。

そのため、割増賃金率が合計75%となります。

人件費の推移を見守りたいものです。

人件費の抑制かもしれませんが、今年の1月に和歌山のガストに行ったときに、配膳ロボットが動いていました。

(北花田のガストでも動いていました。)

追加 ガストでテーブルでレジ精算が出来ていします。またはレジにレジスターのみ置いてあり自分で操作。

これで人件費を減らしているんだと感じました。

あとは、レジで電子マネーや現金で支払うシステムに変わっているお店もあります。(スーパーの万代、ライフ、松屋、すき屋)

私も、コンビニでは電子マネーで支払いを済ませています。

厚生労働省 「2023年4月1日から月60時間を超える時間外労働」

パンプレットです。

税理士法人マークスの繁忙期の対応 令和5年4月1日からどうするか。

これらから考えていかなければならないことのひとつに、繁忙期についても時間短縮していかなければなりません。

今年の10月からインボイス制度の開始、来期からは電子取引が本格的に始まります。

事務所でも個人の確定申告時期は、業務が集中するため大学生のアルバイトを雇って対応しています。

(参考:令和4年10月からの大阪府の最低賃金は、1,023円です。事務所の正社員の場合は、1時間あたりの単価はもっと高いです。)

個人の確定申告で適正な料金をもらわないと、赤字になってしまいます。

令和5年4月からは、1か月の時間外労働が60時間を超える場合は50%の賃金割増が発生します。この2月、3月は業務が集中する恐れがあります。

今までは25%の賃金割増、夜10時を超えると深夜割増25%です。

新規の確定申告の依頼が電話や紹介してもらうことがあります。

「申告料を安くで、作成してもらいたい。」

できる限り、応じようとしますが、申告内容によっては無理な場合もあります。

2か所給与やふるさと納税、医療費の確定申告の場合 標準価格が22,000円(税込)

新規登録やボリューム、内容により変わってきます。

※月次監査をしている法人契約の社長さんの場合は、金額が減額することもありますが、新規のお客さんは、初期設定を

しなければならないので、それなりの費用がかかります。

ベースは1時間当たりの請求単価8,000円に標準時間をかけて計算した上で調整します。

当事務所の料金が高いと感じた場合、会計事務所に依頼しなくても自分で行うことも出来ます。

もし、自分でやるとした場合に、国税庁のHPから簡単に作成することが出来ます。

2か所給与、ふるさと納税、医療費控除、株式の譲渡損失の繰越等

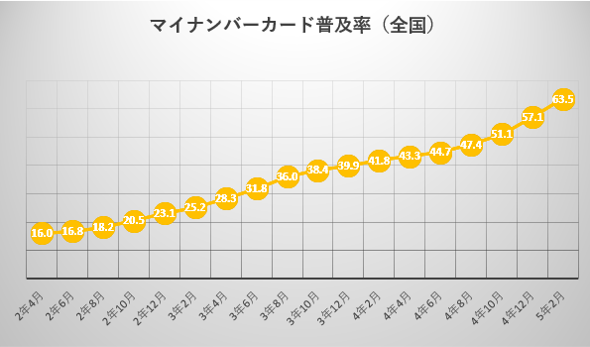

またマイナンバーカードを作成している方が6割を超えているので、このマイナンバーカードを利用してデータを税務署へ送ることができます。

スマホでも簡単に出来るそうです。

令和5年2月末段階では、マイナンバーカードの申請率が70%を超えました。(マイナポイントがもらえるので70%は超えるとは思っていました。)

下記のデータの普及率はマイナンバーカードの発行枚数を人口で割った値です

-

-

デジタル化も未来像も一気に広がっていきます。(令和4年8月号)

請求書システムは、何を使っていますか? TKCのSX2、弥生販売、エクセル等があります。 FXまいスタークラウドは、令和4年6月から、FX2クラウドは令和4年10月から販売管理がクラウド化になります。 ...

続きを見る

国税庁のHPから電子申告をしました。

去年は3月8日の深夜に電子申告を行いましたが、今年は2月28日の夜に電子申告しました。(実際は日付が3月1日になってしまいましたが)

去年の還付は、4月14日なので約1か月で還付となりました。

私は、国税庁のHPから電子申告をしています。時間として60分から80分ぐらいかかります。

年一回のため、どこにデータを保存しているか分からずそのデータの保管場所を探すのに時間がかかってしまいます。

あと始めるにあたって去年はどのような申告書を提出したかを確認してから行います。

今回の電子申告で私の申告業務をレベルアップしたこと

今回は、データを受信できるように設定をしました。

医療費との連動(連動しても年間10万円は超えていません。)

特定口座年間取引報告書をダウンロードしてから読み込みをしました。

(1社は、マイナポータルから読込、もう1社はxmlデータを読み込み)

ふるさと納税もxmlデータで読み込ませることが出来ました。すぐに連動できないため手入力

生命保険料控除証明書も連携できます。(今回は手入力)

私書箱と連携するようにしたので、来年からはもっと楽になります。

国税庁のホームページにはマイナポータル連携可能な控除証明書等発行主体一覧が出ています。

マイナポータル連携可能なところ

去年の確定申告の記事です。「令和3年分の電子申告をやってみた」

国税庁のHPから依然と比べると簡単に作成することが出来ます。

順番通りに行えばいいです。

(もし、教えてほしいという依頼があれば、事務所では有料でおこなっています。)

何に時間をかけて申告書を作成しているのか?

入力作業はそんなに時間はかかりませんが、株式譲渡や配当で総合課税、譲渡所得、申告する、申告しないを考える時間がかなりかかります。

これは、株式譲渡の損失が出た場合、どうすうるかを考えています。

株式だけではなく、NISAもおこなっているため、実際のもうけの感覚と年間取引報告書の利益が違ってきます。

私は、協会けんぽのため住民税があがっても、健康保険料があがるということはないですが、お客さんの確定申告はすべてのデータを見ながら判断しますね。

来期の株式投資戦略はどうするか。株式の譲渡損失が出ていた場合どうするか。ここが一番時間がかかります。

次のふるさと納税を何にするか。

なぜ、自分でやることを勧めるのか?(簡単な申告について)

1ふるさと納税や医療費の還付申告をして還付税額があったとしても、当事務所の請求額の方が大きい場合があります。マークスのために確定申告を行っていることになる。

2事務所側の問題点:安い手数料で引き受けることは、売上に対して費用(人件費)の負担が高くなります。

来年からは、1か月の時間外労働で月60時間を超える場合の割増賃金率は50%になります。(今までは25%でした。)

3税金の仕組みが理解できるから。(知識がないと搾取される。)

なぜ、そのような税額になるか考えることが出来る。

1は、この確定申告を行うことで誰が得か?税金は安くなったかもしれないが、会計事務所の手数料の方が高くないですか。

2は、手数料が高いと高いと言われます。安くなると当事務所が原価割れが発生します。この1か月という短期間に一気に作成しなければならないため、自分で出来るのなら自分でやったほうがいいです。

自分の原価と依頼をした場合の手数料を考えてやってみてください。

3の税金の仕組みを理解することは今後の生活をするうえで重要となってきます。

どうしても「ドラゴン桜」で「知識がないものは搾取される」という言葉がついて回ります。

私は、大学が経済学部だったため、租税法で所得税の計算方法や所得の仕組みを勉強しました。

その当時は社会人経験が無かったため詳細までは分からなかったです。

自分から行動に移さないとね。そうすると見聞が広がります。

大学4年の3月に一人で卒業旅行と題してサンフランシスコ、シアトルに行きました。出発の前日に地下鉄サリン事件が起きて大変な時期だったことを今でも覚えています。

でも、海外に行きました。

サンフランシスコに行く決め手になったのが、その大学4年生の4月に日本のコインランドリーでアメリカ人の女性に声をかけたのが始まりでした。

英語を教えてもらいたいと思っていました。

その彼女には、当時ボーイフレンドがいました。サンフランシスコ・シアトルに行くのは前から決めていましたが宿泊場所は現地で予約をすればよいと思っていました。

その話をすると、ボーイフレンドが「元彼女の母親が留学生等を受け入れているけど行ってみる?」と言われたのでチャンスだと思いその自宅に泊まることにしました。

サンフランシスコに行っていろいろ話を聞いて分かったことは、アメリカでは4月15日ごろに全員が確定申告をしているという事実を知りました。

時期的にもちょうど確定申告の時期でした。外部に依頼する人もいれば自分でやる人もいると聞きました。

その母親が乗っていたい車はレクサスでした。この車はトヨタの車だと言っていましたが、レクサスと言う車も知りませんでした。

高級車ということは言っていましたが、よく分からなかったです。

また、ツインピークスまで連れて行ってもらい夜景をみせてもらいました。

(日本で、トヨタがレクサスを販売してそうか。アメリカで先行して販売されていた車だと知りました。)

今と違ってインターネットが普及していないので、その当時は本や雑誌からしか情報を得ることが出来ませんでした。

シアトルでは、公共の乗り物がフリーの地域もありました。その当時はスタートレックが流行っていました。

またスターバックスコーヒーを片手に持ち、バスに乗る人も多かったです。タコスやサブウェイのパン屋も結構ありました。

めちゃ英語が出来るわけでなかったですが、ミスサイゴンというミュージカルを見ました。たぶん大学4年生が一番英語に触れた時期でした。

ここで何をいいたいか。これから日本を背負っていく若い人たちはパソコンを使いこなせるだろう。変化にも柔軟に対応できると思います。

そんな人が多くなるので、私たちも精進していかなければなりません。

もちろん、既存のお客さんも大切にしつつ、これから依頼してくる普通にパソコンが使えるお客さんに対してはクラウド化や効率化、時間短縮をおこなっていかなければなりません。

現在、小学生はプログラミングの授業があり、高校生では情報の授業があります。

昔よりもかなり進んでいると思います。ネットで情報はすぐに調べることができますが大学生の方は自由な時間があるので、アルバイトをしてお金を貯めて日本や世界を見にいき見聞を広げてほしいと思っています。

どこかで経験が役立つときが来ると思います。

改善しつづける

日本全体の企業ですが、サービス残業で成り立っていることはおかしいと思わなければならないことです。

短縮できるところは短縮していく行動をしてみたらいかがでしょうか。

問題点や時間がかかるところを探してみましょう。(事務所ではボトルネックを探すと言っていますが、ときどきボトルネックという方もいます。)

成果を出すためにはどうしたら、良いのか考えてみませんか?

現行のままで問題ないのか?

(既存のことを変えるとなると、反対が起こる可能性もあります。なぜなら現状のやり方に慣れているからです。今、マイナンバーカードが普及して健康保険証、免許証と一体化にいずれなるかと思います。その方が効率がいいと思います。)

そこで損益分岐点売上の考え方が役立ちます。

この事務所通信の中にも関連記事があります。

「この費用、固定費?変動費?」という記事です。

この事務所通信には書いていませんが、

「一人当たりの人件費からどのくらいの売上高を上げなければならないのか?」

「残業なしで行うには、どのくらい売り上げを増やせばいいのか。」

計算してみてはいかがでしょうか。

年収600万円の人は、法定福利費や厚生費を考えると1.3倍かかります。(約15%ほ法定福利費がかかります。)

また研修費や慰安旅行代もかかっているかと思います。

年収600万円の方の人件費は、780万円かかります。

1日あたりを計算すると

780万円÷12ヵ月÷22日=約30,000円

1時間あたりを計算すると3,750円です。

(この年収600万円の方で残業代なしでおこなうという前提です。)

会社の利益や維持費を得るためには1時間当たり8,000円の請求と考えています。

この考え方、アメーバ経営の時間当たりの採算です。

むかし、合併前の事務所でもこの時間当たりの単価を計算していました。

この考え方は、もう20年以上前の話です。今でも通用しますね。

適格請求書発行事業者の登録申請

現在、確定申告で免税事業者のお客さんにはお伝えしています。

法律は原則があって、その上に経過措置があります。

令和5年度税制改正

原則 免税事業者が適格請求書発行事業者の登録を申請する場合

課税期間の初日から登録を受ける場合

その課税期間の初日から起算して15日前の日まで「登録申請書」を提出

令和5年度改正前はどうだったか?

課税期間の初日から登録を受ける場合

その課税期間の初日の前日から起算して30日前の日の前日までに「登録申請書」を提出でした。

経過措置期間(令和5年10月1日から令和11年9月30日までの日に属する各課税期間)

令和5年10月1日後に適格請求書発行事業者の登録を受けようとする免税事業者

その登録申請書に、提出日から15日以後

いつまで登録申請をしなければならないのか?

原則として令和5年3月31日まででしたが、令和5年4月1日以後の登録申請であっても柔軟に対応するそうです。

その申請期限後に提出する登録申請書に記載する困難な事情については、運用上記載がなくとも改めて求めない措置がとられます。

ただ、登録通知書が届くまで一定期間待たなければなりません。

(電子申請の場合は約3週間、書面提出は約1か月半)

令和5年度税制改正において、免税事業者から適格請求書発行事業者になった事業者の負担軽減措置が設けられています。(令和5年度税制改正の大綱より)2割特例と呼ばれています。

特徴

事前の届出が不要

申告時に選択適用することが可能(確定申告書にその旨の付記が必要)

対象者

免税事業者から適格請求書発行事業者になった方(2年前(基準期間)の課税売上高が1,000万円以下等の要件を満たす方)

対象期間

令和5年10月1日から令和8年9月30日を含む課税期間

改正による大きな改正点は少額の特例です。

一定規模以下の事業者に対する事務負担の軽減措置(少額特例)

対象者

基準期間(前々年、前々事業年度)における課税売上高1億円以下の事業者 または 1年前の上半期の課税売上高が5千万円以下の事業者

仕入税額控除

その課税仕入に係る支払対価の額が1万円未満である場合は、インボイスの保存がなくても帳簿のみで仕入税額控除ができるようになりました。

対象期間

令和5年10月1日~令和11年9月30日

少額な返還インボイスの交付義務免除

今までは、値引き等を行った場合には、消費税等を記載した返還インボイスを交付する義務がありました。

しかし、事務負担の煩雑さから、事務負担の軽減を考えて、以下のとおりになります。

対象者 すべての事業者

対象金額 少額な値引き(1万円未満)

交付義務 返還インボイスの交付が不要

対象期間 適用期限なし

また分からないところは、担当者に聞いてください。

なお事務所の全体会議が3月17日(金)でここで研修を行いますので、次回の所内研修のアップは25日頃です。