令和6年分 個人の分を電子申告してみました。記録のために残しておこう。

毎年、個人の確定申告は、マイナンバーカードが出来るまでは紙提出をしていました。

令和4年から

令和5年ではマイナーポータルを利用して、「ふるさと納税」と「SBI証券の特定口座」を紐づけしました。

令和6年は、更に紐づけして、

ふるさと納税

特定口座(2社)

生命保険控除証明書(2社)

医療費控除(案内されている分)(ちなみに10万円は超えていません。)

iDeCo(1社)

個人で入力したのは、給与源泉徴収票、特定口座のデータ化されていない銀行の分です。

| 令和3年分 | 令和4年3月8日電子申告 4月14日還付金入金 | 40分程で完成 ひとつひとつ手入力 |

| 令和4年分 | 令和5年3月1日電子申告 3月23日還付金入金 | 40分程で完成 ひとつひとつ手入力 |

| 令和5年分 | 令和6年2月8日電子申告 2月27日還付金入金 | 1時間20分 (データの紐づけで時間がかかりました。ふるさと納税) |

| 令和6年分 | 令和7年2月15日電子申告 3月初旬ぐらいか? | 40分で完成 (うちデータの紐づけ 20分程) |

令和7年は、ひもづけされているので20分で完成が可能だと思います。

データ化されて受信できること

あと、年1回の申告ですが、慣れてきたこと(記憶に残るようになってきたこと)

紐づけの手続きが終了したこと

年々早くなってきます。

アイフォーンでQRコードを読み込んで、マイナンバーカードと紐づけして、去年のデータを使ってサクサク

もし、個人で出来るのなら自分でやることをお勧めします。

会計事務所に頼むと、資料回収→作業→1次チェック→税理士チェック→電子申告→製本→返却→申告料の回収

このように簡単と思ってもこのような作業がかかります。2か所給与のような簡単なところでも12,000円以上請求をしないと割に会わなくなってきます。

簡単な申告の場合は、自分で行うことをお勧めします。

3年後に30分で申告できるように目指してみてはどうでしょうか。

最初のうちは、しっかりデータ保存が出来ていなくてもう一度入力することもあるかと思いますが、2年目、3年目と続けていけばもっと時間短縮になります。

自分でやることで自分の支払った税金の使い道を考えるひとつのきっかけとなります。

来月になれば、税制改正や法律が決定してくると思います。この時期は確定申告で追い込まれていてニュースをあまり見れていません。

令和6年の申告は、2月17日から3月17日までです。2月は休日があることであっという間に、3月になります。

会計事務所の費用が高いと思ったら、自分で申告してはどうでしょうか。

今、若いお客さんでふるさと納税をしている方には、自分で申告を勧めています。事務所の報酬の支払いのために申告をするのは本末転倒です。

マイナンバーカードを持ったら、電子申告を

マイナポイントをもらうために、令和3年3月ごろにマイナンバーカードを作りました。

(マイナポイントは令和5年9月末までです。お急ぎください)

せっかくマイナンバーカードを作ったので、個人の確定申告を電子申告で行ってみました。

私の電子申告は初めてではありません。電子申告は住基カードを作った時に行っていました。(電子申告をして5,000円税額控除があったころ)

住基カードをカードリーダーに入れて申告をしていた記憶があります。その後、2016年にマイナンバー法が施行されてからは行っていませんでした。

今回は、マイナンバーカード、スマートフォン、パソコンを使って電子申告が出来ました。行ったのは、確定申告期限ぎりぎりの3月11日(金)に夜11時から行い、40分ほどで提出することが出来ました。

そうだ、今回の情報として記録を残そうと思い作りました。

まずは、パソコンにあるマイナポータルを「ログイン中」にすること

まずは、確定申告をするにあたって、「ログイン中」にすることです。ログイン中とは、マイナンバーカードを認識している状態に持っていくことです。

まず、パソコンで「マイナポータル」を検索します。そして右上にある「ログイン」ボタンを押します。

ログインボタンを押すと次のような画面に移ります。

ICカードリーダライタでマイナンバーカードをセットする方法もありますが、今回は2次元バーコードでログインしました。このやり方は、スマートフォンにマイナポータルのアプリを落としてからになります。

やってみて思ったことは、スマートフォンがICカードリーダライタ替わりになっているということです。

スマートフォンからマイナンバーカードを読み込ませて、パソコンと連動するようにしています。連動した後は、パソコンで作業を行えます。

下の図のように「ログイン中」になります。

選択したのは、左下にある「もっとつながる」です。そこから「国税電子申告・納税システム(e-Tax)」のボタンを押します。

そして、選択をする

私は、2か所給与、FP相談業務(雑所得)、生命保険料控除、iDeCo、ふるさと納税があったため申告をしました。まだ、FP相談業務は事業的規模までいっていないため、簡単に集計して損益を出しました。

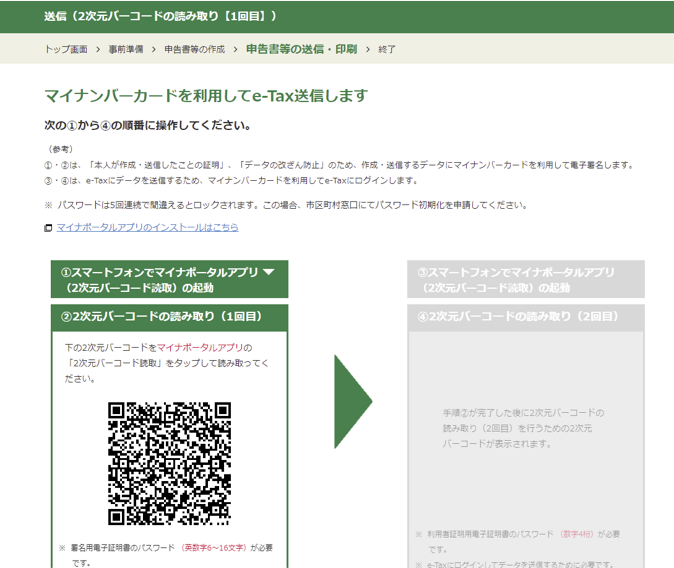

マイナンバーカード認証方式は、2次元バーコードを使いました。以前、住基カードのときはICカードリーダライタで接続していました。

もっとつながる

国税電子申告・納税システム(e-Tax)を選びます。

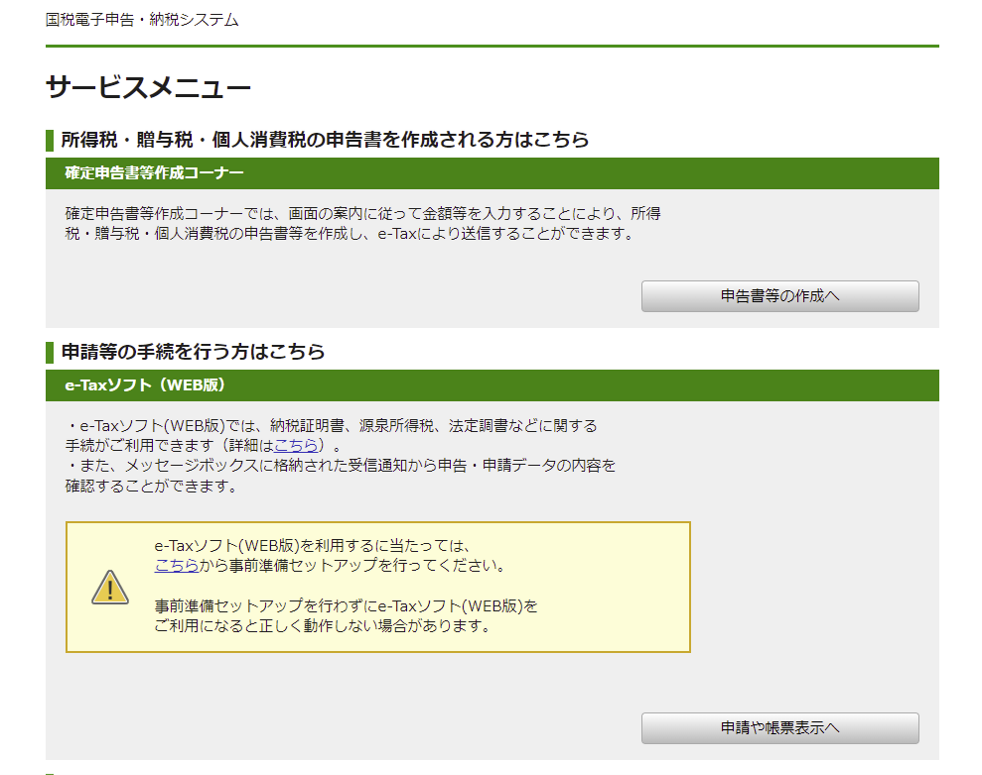

サービスメニュー

そうすると、サービスメニューが出てきます。今回は、「所得税・贈与税・個人消費税の申告書を作成される方はこちら」申告書の作成へ のボタンを押してすすめます。

去年まで紙提出で行っていたデータを利用します

令和2年までは、紙で確定申告を作成して郵送で行っていました。住基カードが終わり、マイナンバーカードを作るまでは、毎年紙で作成して郵送していました。

以前のデータを利用しながら作成します。

過去の年分のデータを利用して新規作成

実をいうと、マイナンバーカードを作っているのにも関わらず、最初紙提出の資料を作っていました。

これでは、駄目だと思い、もう一度再度、電子申告用に作りなおしました。(そのため40分で完成することが出来ました。)

そのときは、「過去の年分のデータを利用して新規作成」を選び、令和2年度のデータを利用しました。

e-Taxで提出する

電子申告をしますので、「e-Taxで提出する」を選びます。

この後は、今まで行っていた紙ベースの提出作業と同じです。(ここでは省略します。)毎年のことなのでデータを利用出来て

まずは紐づけを マイナンバーカードを利用する場合

1回目の読み込みは、スマートフォンでマイナポータルアプリの起動をします。

2回目は送信作業です

確定申告を作りながら、図を保存していましたが、ちょっと順番がおかしくなっている可能性もありますので、最終的には、出てきた文面通りに行ってください。各個人ごとに作業は違ってくるかと思います。

ここから「本題」です

私たちは、お客さまの確定申告業務を行っています。毎年毎年、事業所得の申告を行っている上に医療費控除、ふるさと納税を追加する場合は大変ではありませんが、新規のところで給与所得者で医療費控除やふるさと納税の確定申告のお願いされることがあります。

お客さんの話を聞いて、おおよその還付金額が分かりますが、内容によっては国税庁のHPで確定申告書を作れることを案内したり、税務署へ行くことを勧めています。

なぜなら、還付金額よりも、会計事務所の報酬のほうが高くなってしまうからです。特に年末調整をしていて、医療費控除を受けたい場合はそうなる可能性が高いです。簡単に見えても作業工程は多いです。

どうですか。業務フローが多いと思いませんか?自分で行ったほうが早いと思いませんか?

「自分の時給と還付申告をした場合の還付金額」と「会計事務所の報酬と還付申告をした場合の還付金額」を考えて依頼するかどうか決断してください。場合によっては、申告をしないというのも一つの選択肢です。あとで、所得税・住民税の軽減よりも会計事務所に払う報酬のほうが多かった場合何をしているか分からなくなりますからね。

新規で行う場合には初期入力作業が多いため、簡単な確定申告でも22,000円は頂きたいと思っています。

(追加 令和5年10月からインボイス制度がはじまるので、事業者については料金が上がると思います。)

ときどき、「税務署へ行った方がいいですよ。」というのは作業コストと還付申告額が見合ってないので、自分でやったほうがいいですという裏返しとなります。

私自身も、ふるさと納税や医療費は自分でWEBでやったほうがいいと思っています。

40歳以下の人でしたら、パソコンに慣れているため自分で確定申告が出来ると思っています。

次月からは、事務所通信の要約版となります。

せっかく、マイナンバーカードを持ったなら、出来るのなら自分で確定申告をしてみましょう。

マークスで確定申告を行う場合の料金は

金額は、まちまちですが、一つの目安として1時間当たりの請求単価を8,000円で計算しています。

資料回収、打ち合わせ、入力、1次チェック、2次チェック、電子申告、製本、返却があるのでどんなに最短でいっても2時間はかかってしまいます。

これで最低金額が16,000円となります。(もちろん関与の関わり方により金額は左右します。)

あとは、申告内容等によって変わってきます。

自分でやる方が良いのか、委託したほうがいいのか。

また、医療費やふるさと納税を行って還付申告を行う場合、当事務所の報酬が上回る場合は悩みますね。

「国税庁のHPから自分でやったほうがいいですよ。」又は「税務署にいって申告したほうがいいです。」といいます。

令和5年2月19日(日)時点でマイナンバーカードの申請状況が約69.8%になっています。

7割を超えると持っているのが普通となります。スマートフォンと同じような感じです。

令和5年8月末で71.7%です。

健康保険証も2024年秋から原則廃止。日本のデジタル化は遅れているので生産性を上げるにはデジタル化は避けて通れない道だと思っています。