6月になりました。もうすぐ関西では梅雨入りですね。

今回の記事は、「月次決算データは宝の山 経営に活用しよう。」です。

最近の話題で言えば、インボイスや電子帳簿の問い合わせが多くなってきました。

5月下旬に、ぎっくり腰になり大変でした。

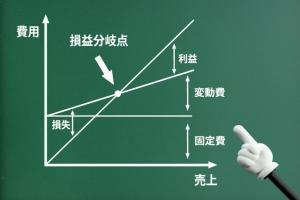

経営の話 売上と費用の関係を注視していきましょう。

「月次決算データ」を活用しよう。月次決算を行うためには仕訳入力が出来ていることが重要です。

また月次決算を利用して、意思決定をおこなうにあたっては、変動損益計算書が重要となってきます。

売上も増大していくと、いけいけどんどんで無意識になってしまうことがあります。それは「原価管理」です。

予算案で目標売上を設定します。その目標を売上に到達するために動きます。

売上を上げたいために、粗利益率が悪い状態で仕事を引き受けてしまう恐れがあります。

考えなければならないのは、その仕事に利益をもたらしているか。

利益は、材料費、人件費、そして間接的な経費をまかなえているかです。

経常利益や付加価値の増大を目指すために考えなければならないことは、限界利益です。

売上重視をしたために、やらなければいけない確認や修繕に力を入れなかったため効率が悪くなることもあります。

イソップ物語の「木こり」の話があります。この話が参考になるのではないでしょうか。

当事務所の代表が2012年5月号でニュースを発行しています。

平成24年 5月号 『知行合一』

「知行合一」とは、中国の明のときに王陽明がおこした学問である陽明学の命題のひとつで、

論語の為政第二にある「先ず其の言を行い、而して後にこれに従う」が元になっています。

王陽明は、「知って行わないのは、未だ知らないことと同じである」ことを主張し、実践重視の教えを主張しました。

先日、ある研修で「鎌を研ぐ時間への投資」と題して、以下のような話しがありました。

1日目、若い木こりは10本の木を切り倒した。鎌は鋭く、彼は力持ちで元気だった。

2日目、彼はまた一生懸命働いた。実は彼は1日目より働いたのだが、切り倒せた木は8本だった。

次の日はもっと早くから始めようと思って、その日は早く切り上げ、翌日はぎりぎり一杯働いた。

しかし、7本切り倒すのがやっとだった。

次の日、切り倒せたのは5本だった。

5日目にはたったの3本になってしまった。

しかも、日暮れまで働いて疲労困ぱいに達していた。次の日も早朝も、気が狂わんばかりに働く彼に、通りがかった老人が言った。

「いったん手を休めて鎌を研いだらどうかね?」しかし木こりは「駄目だ。木を切るので手が一杯だよ!」と答えた。

実は、私達もこの「木こり」と同じことをやっているのではないか、やっていることに夢中になって、その仕事を容易に、迅速にするための手段を取らないのだ。

経営者は、売上を上げるため、資金繰りを楽にしようと日々一生懸命目の前の仕事をしていることが多いと思います。

しかし、お客様に満足を頂いているだろうか。感謝をしていただいているだろうか。なぜ成長していないのか。なぜ発展しないのか。

テクニック優先でものを考えていないか。先入観を持っていないか。自ら限界を設けていないか。このようなことも常に思って経営されていることでしょう。

現状の経済環境を分析することが大事であると考えます。

円高、デフレ、電力不足というマイナスの面と、団塊世代の老齢化に伴うシルバー市場の増加、省エネ商品の需要増加、震災に伴う復興需要の増加がプラス面であると考えます。

特に復興需要については2011年と2012年の予算規模で11兆円超の予算が支出されます。

これらの経済環境に基づき我々の事業にどのような影響があるか、またその需要にどのようにすれば応えられるかを考える必要があると考えます。

そしてその考えをどの様にして企業経営の中で実行してゆくかを考えるのが経営者の手腕ではないかと思います。

勇気をもって行動すれば必ず道は開けてくるという信念を持ち、また周りの情報や助言にも耳を傾けて現状を踏まえ企業経営をしてゆくことが今大事なことだと感じます。

「知行合一」いい言葉ですね。

以上 代表社員 福田重実

どのようにしたら効率よく行えるかを考えることも重要です。

また時間を作って、「刃を研ぐ」ことが重要です。

七つの習慣の第7の習慣です。

こちらの本もこの章の導入部分で同じような内容が書かれています。

補足 知行合一とは、知って行わないのは真に知っているのではないことから、知識は実践によって裏付けなければならない。表裏一体である。

本当の知とは、実践を伴わないとならない。

そこから、派生して学ぶという話の例題として、「木こりの話」が出たと思われます。

昔、私は研修で出て聞いた言葉です。研修に行って良かったのでやってみたいといって、実践している人は5%ぐらいです。

ほとんどの方は、行動に移していないそうです。

沢山研修に出て知識を得ても、実践出来ていないので何度も似たような研修に参加するのでしょう。

そして、出来ない理由を考える。

意思決定を行うために、この投資をした場合に収益はどのくらい上がるのか。

費用はどのくらいかかるのか。もし、借入をして行った場合に返済計画は間違いないか。

PDCAサイクルの確認が必要ではないでしょうか。月次決算書作成、もし可能なら日次決算も取り組めたらと思っています。

それを可能にするのがフィンテックサービスだと思っています。またFX4クラウドだと思っています。

月次決算を行うことにより、改善点を探ることができます。

一番の理想は、私たちがお伺いした時に、直前までのデータが入っていることです。

月末ならおおよその概算計上を入れることによりおおよその予測をすることが出来ます。

このFXシリーズ(スタンドアロン型)を立ち上げると一番左上に「TKC戦略経営者メニュー21」と記載されています。

このシステムの名前も見ても分かるように経営者にとって役立つソフトです。意思決定に役立つ会計ソフトだと思っています。

ただ、現状はこのシステムを使いこなせていないことが分かっています。

まずは、所内の担当者がもっともっと使いこなせるようになり、お客様に説明できまでもっていかなければなりません。

私が「時間短縮や効率化への提案」行動も残り9か月となりました。あと9回ほど所内研修で刃を研いでいこうと思います。

来期からは、「相続対策や資産対策」に力を入れていく予定です。

月次決算を作成するために最適なシステムは、これです。

銀行取引等を自動に読み込むシステムです。

最近、どの会計ソフトも取り入れています。TKC以外のソフトにもありますが、事務所はTKCソフトを中心に行っています。

TKCシステムの場合「銀行信販データ受信機能」 省略してフィンテックと呼んでいます。

銀行、電子マネー、クレジットカードのデータをその日まで分を落し込むことが出来ます。

クレジットの場合は、利用した日に計上されることになります。

これにより、入力の短縮をすることが出来ます。

事務所内ではTKC会計を利用している会社の3割はこのフィンテックのサービスを利用しています。(TKCへの受信は無料です。)

ここ2年ほどで急激に伸びています。6割超えた時には、お客様はこのシステム使っていないところなんかあるのという感じになると思います。

フィンテックサービスを利用できない場合もあります。以下の場合ですと出来ません。

- 会計ソフトを落し込んでいるパソコンがインターネットに繋がっていない。

- 銀行とのネットバンキングの契約をしていない場合

- クレジットの場合は、WEBで閲覧する設定をしていない場合

当事務所の代表が事務所ニュースで以下のような記事を書いています。この記事は7年前の記事です。

7年前から存在はしっていましたが、7年前ですとネットバンキングに月額使用料を払って行うよりも、窓口に行った方がいいという考えが多かったと思います。またネット環境では無線LANで接続しようかなぁというときでした。スマートフォンが浸透してきた時期です。

今なら理解できる方も多いのではないでしょうか。

平成28年 5月 『フィンテックサービス』 代表社員 福田 重実

フィンテックとは、ファイナンスとテクノロジ-を掛け合わせた造語で、メガバンクやカード会社等の金融機関やその情報子会社・金融系システムインテグレーター・金融・IT分野で活躍するスタートアップなどから生まれた新しい金融サービスを意味します。

国内スタートアップでは、資産管理サービス・金融データのクラウドサービスのマネーフリー・クラウド会計ソフトや資産管理ツールのマネーフォワード・クラウド会計ソフトのフリー・ソーシャルレンディングのmaneo・P2Pレンディングのクラウドバンク・メタップスのSPIKEなどがあります。

2015年現在、大手の金融機関やSIerも市場に参入しており、富士通・三井住友銀行・三菱東京UFJ銀行等がビジネスコンテストを開催するなどしています。

2016年現在、地方銀行においては、積極的にフィンテックを取り組み始めています。

フィンテックの事例としては、スマートフォンによるカード決済を自動で作成できる家計簿サービスがあります。手書きで家計簿をつけなくても、自動で家計簿をつくることが出来るクラウド家計簿も、フィンテックとして有名なサービスです。

従来、家計簿を付けるためには銀行通帳やレシートとにらめっこをしながら1つ1つ、手書きでつけていかなければならないという手間がありましたが、現在ではクレジットカードのネット明細や電子マネーの利用履歴などを一まとめにし、自動で家計簿を付けてくれる仕組みが出てきました。

『フィンテックが世の中を便利にする』、こんな感じでITを駆使することで金融をより身近なものにしよう…というのが、フィンテックLINEやFacebook経由でお金を送金できるようになったり、指紋認証だけで店頭での支払いができるようになったりと、今後もフィンテック分野の技術革新が行われていけば、世の中がグッと便利になっていくものと思います。それに期待しましょう!

当事務所が提供していますTKCシステムから次のような報告がありましたので、紹介いたします。

『株式会社TKC(代表取締役社長:角 一幸/本社:栃木県宇都宮市)は、6月より預金・クレジットカード明細からの取引データ収集の自動化を図るサービスを、TKC財務会計システム(FXシリーズ)の機能強化として提供いたします。

これは、TKCのデータセンターを利用したクラウドサービス「FinTechサービス」を経由して、インターネットバンキングやクレジットカード、電子マネーなど全国の金融機関の取引明細データを自動収集し、それを当社の財務会計システム(FXシリーズ)に取り込むことで適時・正確な仕訳計上を行えるようにするものです。近年、利便性の高さからクラウド会計などのFinTechサービスの利用が急速に拡大しています。

しかし、企業が同サービスを利用して金融機関の入出金明細やクレジットカードの支払明細などの取引データを会計システムに取り込む場合、データの「取り込み漏れ」や「二重取り込み」、また銀行の口座間取引などによりデータが「重複計上」されてしまうなどの問題が発生する可能性があります。

適正な会計処理を実施するためには、これらのデータを正確かつ効率的に把握した上で仕訳を修正するなど、簿記会計に精通した担当者が対応を行う必要があります。

そこでTKCでは、取引明細データを会計システムに取り込む際に、

①自動的に差分データのみを取得する

②現金預入・引出取引、銀行の口座間振替取引を自動でチェックする

③カード利用明細書とカード利用時の未払金計上仕訳をチェック(突合)できることで漏れやダブり、重複計上といった問題を解消します。

これにより、TKCの財務会計システムを利用する中堅・中小企業の経理事務の省力化を図るとともに、正確な財務状態を迅速に把握することで企業経営者の意思決定を支援します。

TKCでは、FXシリーズの提供を通して、中堅・中小企業における早期決算の実現と企業経営者の意思決定に資するため、TKC会員(税理士・公認会計士等)とともに寄与してまいります。』

上記のように、ご利用いただいていますTKCの自計化システムFXシリーズは6月版でフィンテックに対応したシステムになります。

今後、事務所での研修を経て関与先の皆様がこのサービスに対応できるようにして行きたいと思っています。

データが入ったら、このデータをもとに差異等を分析する。

クラウド会計では、365日変動損益計算書(推移表)で見ることが出来ます。

差異の発見の仕方は

時系列で並べること 金額推移を見る方法

目標値や前年実績と登記実績とのズレを確認する

比率で分析する方法

経営に役立つ分析・指標

SWOT分析 この情報発信はここからでした。

システム化に向けての提案です。 もし、経理作業の入力時間の1/3を削減できるのなら システムでいくらまで、費用負担できますか? (令和4年12月 事務所の慰安旅行 京都の網野にて) これから令和5年 ... 続きを見る

3分の1に時間短縮 (令和4年3月号)

CUBIC診断

-

-

組織の傾向について (令和5年1月号)

明けましておめでとうございます。今年の10月からいよいよインボイス制度が始まります。 去年の12月9,10日に、忘年会と慰安旅行をセットにして丹後(網野)の方に行きました。 カニと魚料理 ...

続きを見る